Türkiye Cumhuriyet Merkez Bankası (TCMB) dün politika faizini 500 baz puan puan artırarak yüzde 50’ye yükseltti.

Yerel seçimlerden 10 gün önce alınan bu karar, Merkez Bankası'nın geri kazanmaya çalıştığı kredibilitesi açısından kıymetli ve sinyal değeri güçlü bir adım.

Sosyal medyada karardan önceki gün yaptığım paylaşımda şöyle demiştim:

“Piyasaların "yapamazsın ki" diye köşeye sıkıştırdığı Merkez Bankası'nın yarın bir faiz artırımına gitmesi kaçınılmaz oldu. Zorbalıkla sinerek mücadele edilmez.”

Bu paylaşımıma cevap olarak pek çok kişiden “Merkez Bankası faiz artırabilecek olsaydı, son 1 ayda 20 milyar dolar harcar mıydı?” sorusu geldi.

Bu soru, piyasalardaki “TCMB nasıl olsa faiz artıramaz” algısı ile tutarlı ve mantıklı bir soru belki.

Öte yandan, eğer mantıklı sorular soracaksak, işe “Madem Merkez Bankası'nın faiz artırmasına izin verilecekti, o zaman Eylül 2021 sonrası dönemde düşük faiz inadı ile neden yıllık enflasyon yüzde 65’lere yükseltildi?” sorusuyla başlamamız gerekmez mi?

Merkez Bankası’nın 20 milyar dolar rezerv yakmadan, bir ara toplantı ile neden faiz artırımına gitmediği sorusunun cevabını ben de bilmiyorum.

Ama buna benzer cevabını bilmediğim o kadar çok soru var ki!

Faiz artırımlarını neden önden yüklemeli olarak yapmayıp zamana yaydıklarını da bilmiyorum.

Mart başı itibarıyla likidite fazlasının büyük ölçüde temizlenip parasal aktarım mekanizmasının da olması gerektiği gibi çalışmaya başladığı bir noktada neden hala makro ihtiyati tedbirlerle sıkılaştırma yapıldığını da bilmiyorum. Zira nihai amaç ekonomide bir yavaşlama ise, bunu yaparken politika faizinin sinyal etkisinden yararlanmak daha maliyetsiz olmaz mı?

Bu ve benzer soruların cevaplarını bilmesem de para politikası icra etmenin oldukça zor olduğu bir coğrafyada dün gelen 500 baz puanlık artışın arka planında siyasi idareyi ikna edebilmiş bir ekip olmasını takdir ediyorum.

KAYNAK, GETTY IMAGES

TCMB Başkanı Fatih Karahan

Karar niçin önemli?

Merkez Bankası Başkan Fatih Karahan 8 Şubat’taki enflasyon raporu toplantısında TCMB’den görmeye alışmadığımız netlikte ve oldukça şahin bir yol haritası sunmuştu. Karahan, mevsimsellikten arındırılmış aylık ortalama enflasyon yüzde 3’ün üzerine çıkarsa bu durumun yıl sonu enflasyon tahminini tehlikeye sokacağını ve o durumda ilave adım atmaktan çekinmeyeceklerini söylerken, bu sözünü tutmazsa kendisinden hesap sorulacağını da biliyordu elbette. Verilen mesajı kıymetli kılan da buydu.

Ay başında gelen Şubat ayı enflasyon verisini mevsim etkilerinden arındırdığımızda aylık mal enflasyonu yüzde 4, hizmet enflasyonu ise yüzde 6’ya tekabül ediyor. Yani TCMB’nin vermiş olduğu Ocak sonrası yüzde 3’lük patikanın ilk aydan bozulduğunu görüyoruz.

Bu durumda kredibilitesini inşa edecek yeni bir Merkez Bankası Başkanı'nın sözünün arkasında durabilmesi, hele de yaklaşan seçimlere rağmen bunu yapabilmesi önemli bir sinyal değeri içeriyordu.

Yıl başından bu yana kur üzerindeki baskılar giderek arttı.

Koç Üniversitesi’nden çalışma arkadaşlarım Çem Çakmaklı ve Sevcan Yeşiltaş ile üzerinde çalıştığımız model döviz kurundan manşet enflasyona olan geçişkenliğin yüzde 50 civarına yükseldiğine işaret ediyor.

Bu durum Mart ayının ilk 20 gününde, milyarlarca dolarlık döviz satışına rağmen, enflasyon üzerinde 1,5 puan kadar ek baskı oluştuğunu gösteriyor.

Kurdaki değer kaybının önüne ancak döviz yatırımının karlı olmadığı gösterilerek geçilebilir. Merkez Bankası'nın dünkü kararında da amacı buydu.

Merkez Bankası’nın “yapamaz” beklentilerini değiştirebilmesi ve piyasaları “terbiye etmesi” ancak somut adımlarla mümkün. Kredibilitenin yıprandığı ve test edildiği bir ortamda Fatih Karahan liderliğindeki Merkez Bankası'nın sözünün arkasında durup seçim öncesi bu adımı atabilmesi bu sebeple önemliydi.

KAYNAK, GETTY IMAGES

Enflasyon neden hala azalmıyor?

TCMB çok zor bir miras devraldı.

Yüzde 67’lere gelmiş bir manşet enflasyonu, yıl sonu için verilen yüzde 36’lık seviyelere çekebilmek kolay değil. Zira enflasyonun “ödünleşme olmadan” düşürülemeyeceği de giderek netleşiyor.

Merkez Bankası faiz silahına sonuna kadar yüklense/yüklenebilse enflasyonu çok daha düşük seviyelere getirebilir belki. Ancak bunu yaparsa ekonomik büyümede ani bir yavaşlama riski doğacağını da unutmamak lazım.

Daha ılımlı gitmeyi seçerse (Mayıs 2023 sonrası dönemde yapılan tercih bu yönde idi) bu sefer enflasyon yüksek seviyelerde yapışkanlık kazanıyor ve düşürmek iyice zorlaşıyor.

Bir şeylerin yanlış olduğu çok net.

İnsanlar yüksek enflasyonun getirdiği fakirleşmenin üzerine bir de acı reçete eklenince haklı olarak isyan ediyorlar. Ancak bu isyan duyguları içinde doğru ve yanlışı ayırt etmeye özen göstermek lazım.

Enflasyonla mücadelenin çok ağır bir bedeli var, doğru. Ama zaten tam da bu sebepten ötürü ilk etapta enflasyonun bu seviyelere çıkmasına izin verilmemesi gerekmiyor muydu?

İçinde bulunduğu zor durum Merkez Bankası'nı yeterli dozda ilaç vermekten de alıkoyuyor.

İlacın yetersiz dozuna ilave olarak mevcut ilacın vücut tarafından emilimini zorlaştıran faktörler de var.

Bunların başında politikaların “sürdürülebilirliğine” dair zayıf inanç geliyor. Karar alıcıların düşük faiz konusundaki net tercihleri, 2018 sonrasındaki 6 yılda 6 kez değişen Merkez Bankası başkanları gibi “ayrıntılar” Merkez Bankası'nın attığı adımların karşılığı olması umulan güveni tesis etmiyor.

İlave olarak böylesine yüksek seviyelerde kemikleşmeye başlayan bir enflasyonu salt para politikasını sıkılaştırarak düşürebilmek de mümkün değil.

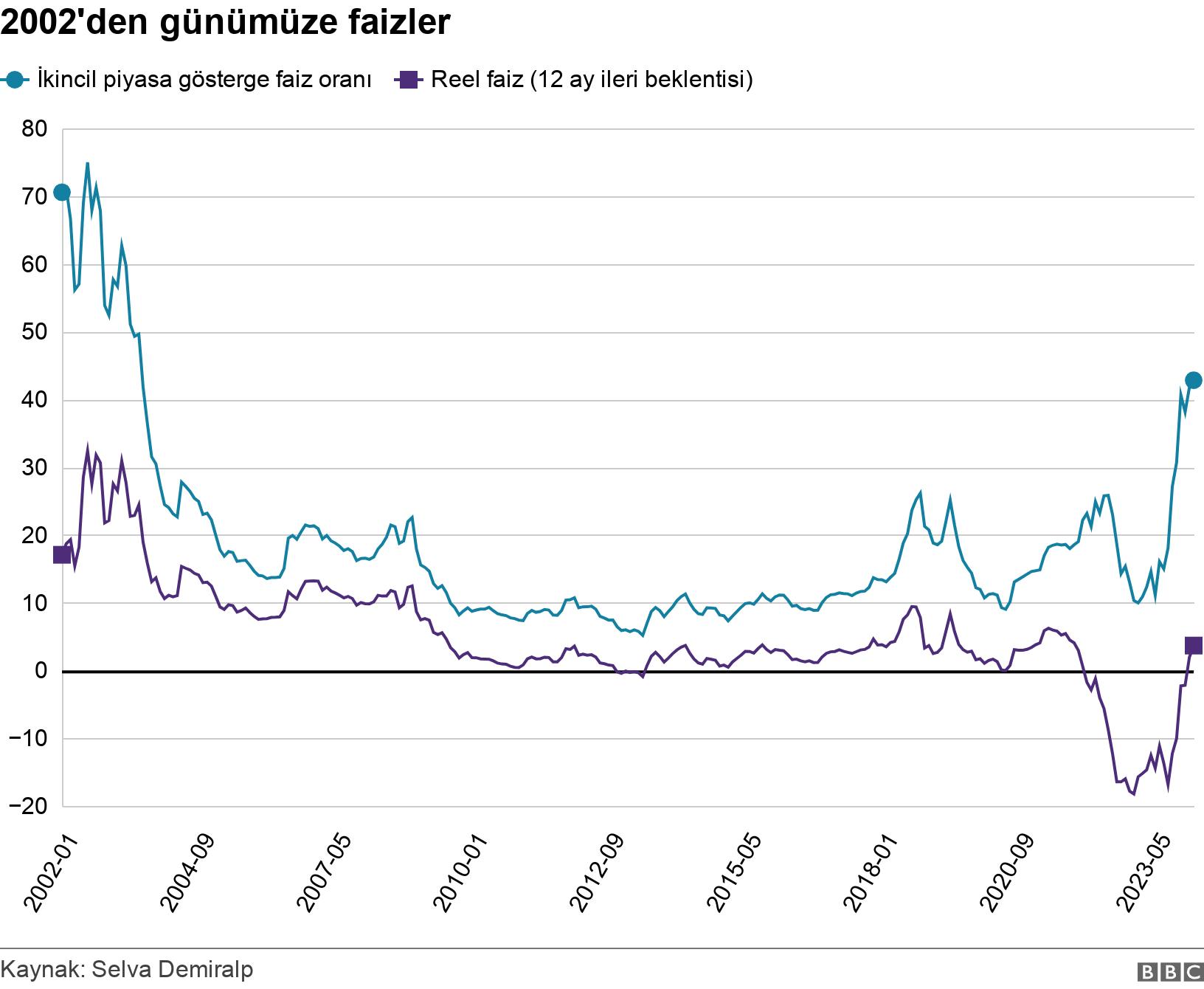

2001 sonrasında reel faiz yüzde 35’li seviyelere çekilirken kapsamlı bir istikrar programı devreye sokulmuş; bir yandan kamu disiplini, bir yandan yapısal reformlarla dezenflasyon süreci desteklenmişti. Bugün salt faiz bacağına odaklanırsak bile 2001 sonrası döneme benzer bir reel faizden çok uzaktayız.

Acı reçete ne zaman hissedilir?

Yaptığımız hesaplamalar acı reçetenin esas etkilerinin seçim sonrası dönemde hissedileceğine işaret ediyor:

Mayıs 2023 sonrası dönemde her ne kadar yüklü faiz artışları olsa da; kredi ve mevduatlar üzerindeki sınırlamaların kalkması ile beraber finansal koşulların iyileştiğine, risk priminin düştüğüne şahit olduk (mavi çizgi).

Bu durum TCMB’nin karar metnine de giren güçlü talebi destekledi (turuncu çizgi).

Ekonominin canını acıtacak bir sıkılaştırmanın yeni yeni başladığını ve bunun ancak yerel seçimlerden sonraki dönemde reel aktiviteyi etkilemesini bekliyoruz.

İşte bu noktada acı reçetenin maliyetini kimin ne kadar ödeyeceği sorusu gündeme geliyor.

Merkez Bankası'nın başladığı işi bitirebilmesi, enflasyonun fiyat istikrarı ile tutarlı seviyelere gelmesi için maliye politikasının desteği şart. Bu destek; verimliliği artıracak reformlar, kamu tasarrufları ve vergi reformu kadar, acı reçeteden etkilenen sabit gelirli kesimleri koruyarak da gelmeli.

2001 sonrası dönemde acı reçete konuşulmadı. Ancak acı reçeteden korunma sağlayacak somut adımlar devreye girerse acı reçetenin dayanılır bir hal alacağını unutmayalım.

Meteoroloji il il uyardı: 53 il için alarm verildi... Tüm yurdu sardı

Meteoroloji il il uyardı: 53 il için alarm verildi... Tüm yurdu sardı Meclis'in gündemi trafik cezaları. Sil baştan değişiyor, ağır cezalar geliyor

Meclis'in gündemi trafik cezaları. Sil baştan değişiyor, ağır cezalar geliyor Şehit Annesi Pakize Ana, Özgür Özel'e çok sert seslendi: "Haddini Bil!.. Atatürk şimdi yaşasaydı yüzüne tükürürdü senin.."

Şehit Annesi Pakize Ana, Özgür Özel'e çok sert seslendi: "Haddini Bil!.. Atatürk şimdi yaşasaydı yüzüne tükürürdü senin.." TÜMÖD: "İyi niyetliymiş gibi görünüp, komşusu açken tok yatmaktan hiç etkilenmeyen yaratıklar, pıtrak gibi çoğalmıştır"

TÜMÖD: "İyi niyetliymiş gibi görünüp, komşusu açken tok yatmaktan hiç etkilenmeyen yaratıklar, pıtrak gibi çoğalmıştır" Dünyanın en güvenilir ülkeleri belli oldu: Türkiye gerilerde kaldı

Dünyanın en güvenilir ülkeleri belli oldu: Türkiye gerilerde kaldı İtalya karıştı: 'Göstericiler, aralarına aldıkları bir polisi öldüresiye dövdüler'

İtalya karıştı: 'Göstericiler, aralarına aldıkları bir polisi öldüresiye dövdüler' Isınan dünyada neden bu kadar çok kar yağıyor?

Isınan dünyada neden bu kadar çok kar yağıyor? Almanya'dan Türkiye'ye sınır dışılar iki katına çıktı

Almanya'dan Türkiye'ye sınır dışılar iki katına çıktı SUAY KARAMAN yazdı: "Üniversitenin Suskunluğu.."

SUAY KARAMAN yazdı: "Üniversitenin Suskunluğu.." LÜTFİYE KADER yazdı: "Magazin- Mugazin.."

LÜTFİYE KADER yazdı: "Magazin- Mugazin.." ÖZKAN GÜNAL yazdı: "Berat Kandili?.."

ÖZKAN GÜNAL yazdı: "Berat Kandili?.." MEHMET SOLAK yazdı: "Kıdem Tazminatı İle İlgili Bilinmesi Gerekenler"

MEHMET SOLAK yazdı: "Kıdem Tazminatı İle İlgili Bilinmesi Gerekenler" Barış Manço vefatının 27. yılında Kadıköy'de anıldı

Barış Manço vefatının 27. yılında Kadıköy'de anıldı Şair DERMANİ yazdı: "Gönlümü Gülistan Eyledim.. (Güfte)"

Şair DERMANİ yazdı: "Gönlümü Gülistan Eyledim.. (Güfte)" Şair ŞERİFE KÖKSAL BADISABA yazdı: "Söyle Bana Sevgili.."

Şair ŞERİFE KÖKSAL BADISABA yazdı: "Söyle Bana Sevgili.." Popüler komediye erken onay: 4. sezonu şimdiden garantiledi

Popüler komediye erken onay: 4. sezonu şimdiden garantiledi Merkez Bankası Başkan Yardımcılıklarına 2 yeni atama

Merkez Bankası Başkan Yardımcılıklarına 2 yeni atama Emeklilerin fark ödeme tarihi belli oldu

Emeklilerin fark ödeme tarihi belli oldu Altın ve gümüşte tarihi düşüş ve sonuç: Bir günde 7 trilyon dolar silindi

Altın ve gümüşte tarihi düşüş ve sonuç: Bir günde 7 trilyon dolar silindi BDDK’dan kredi kartı, ihtiyaç kredisi ve konut kredilerine yeni düzenleme

BDDK’dan kredi kartı, ihtiyaç kredisi ve konut kredilerine yeni düzenleme Türkiye’de 21 İlde Kenevir Üretimi İzni Verildi

Türkiye’de 21 İlde Kenevir Üretimi İzni Verildi "Cybernicx Future 2026 Zirvesi" İstanbul’da düzenlendi

"Cybernicx Future 2026 Zirvesi" İstanbul’da düzenlendi Sigara yasağı düzenlemesi netleşiyor: Yarı açık alanlar ve 5 metre kuralı

Sigara yasağı düzenlemesi netleşiyor: Yarı açık alanlar ve 5 metre kuralı Bel fıtığında devrim: Sakarya’da 100 hasta 3 günde iyileşti

Bel fıtığında devrim: Sakarya’da 100 hasta 3 günde iyileşti Kocaelispor deplasmanını kayıpsız geçti... Fenerbahçe, 3 puanı 2 golle aldı!

Kocaelispor deplasmanını kayıpsız geçti... Fenerbahçe, 3 puanı 2 golle aldı! Fenerbahçe Beko, Anadolu Efes'i sahadan sildi

Fenerbahçe Beko, Anadolu Efes'i sahadan sildi 2026 Voleybol Kadınlar Milletler Ligi’nin 2. etabı Ankara'da düzenlenecek

2026 Voleybol Kadınlar Milletler Ligi’nin 2. etabı Ankara'da düzenlenecek Alperen Şengün'den 19 sayı: Rockets kötü seriyi 5 maç sonra bitirdi

Alperen Şengün'den 19 sayı: Rockets kötü seriyi 5 maç sonra bitirdi Berat Kandiliniz Kutlu Olsun!..

Berat Kandiliniz Kutlu Olsun!.. Prof. Dr. OKTAY SİNANOĞLU'dan Genç Kuşağa Notlar: "Bir Millet Her Nesilde Yeniden Doğar.."

Prof. Dr. OKTAY SİNANOĞLU'dan Genç Kuşağa Notlar: "Bir Millet Her Nesilde Yeniden Doğar.." Vatan Şehidi Uğur Mumcu’yu rahmetle anıyoruz

Vatan Şehidi Uğur Mumcu’yu rahmetle anıyoruz Miraç Kandiliniz Kutlu Olsun!

Miraç Kandiliniz Kutlu Olsun!

Nimet Çoban'dan Günün Kareleri..14

Nimet Çoban'dan Günün Kareleri..14

Nimet Çoban'dan Günün Kareleri..12

Nimet Çoban'dan Günün Kareleri..12

Nimet Çoban'dan Günün Kareleri..11

Nimet Çoban'dan Günün Kareleri..11

Nimet Çoban'dan Günün Kareleri..10

Nimet Çoban'dan Günün Kareleri..10