Geride bıraktığımız haftada piyasaların odağında ABD 10 yıllık tahvil faizlerinde yaşanan yükseliş eğilimi yer aldı. %1,34 seviyesinden haftaya başlayan ABD 10 yıllık tahvil faizi, dün hızla %1,614’e yükselerek Şubat 2020’den bu yana en yüksek seviyesini gördü. Tahvil faizlerindeki hızlı yükselişin enflasyona ilişkin endişeleri artırması küresel piyasalardaki risk iştahında bozulmaya neden oldu.

ABD Borsalarında sert düşüşler yaşanırken Asya ve Avrupa Borsaları da onları takip etti. Bu gelişmeler ışığında haftaya yükselişle başlayan ve hafta başında 1.569,8 seviyesine kadar yükselen BİST100 Endeksi, küresel piyasalardaki olumsuz havanın etkisiyle sert satışlarla karşılaştı. Dün 1.443,2 seviyesine kadar gerileyen endeks, %5,70 kayıpla 1.471 puandan haftayı kapattı.

Risk algısının bozulmasıyla gelişmekte olan para birimleri dolar karşısında değer kaybederken TL de benzerlerine paralel hareket etti. Haftaya 7 sınırının altında başlayan Dolar/TL, bugün 7,48 seviyesinin üzerine çıktı. Euro/TL ise 8,45’li seviyelerden başladığı haftada 9,10 sınırını test etti.

Altının onsu tahvil faizlerindeki yükselişin etkisiyle sert düşerek 1.755,5 dolara kadar geriledi. Gram altın ise onstaki düşüşe rağmen Dolar/TL’deki yükselişin etkisiyle 424 lirayı gördü. Türkiye’nin risk primini gösteren dolar bazlı 5 yıl vadeli CDS oranı 300’ün üzerine çıktı. Yurt dışı yerleşik yatırımcılar 12 -19 Şubat haftasında reel olarak (fiyat ve kur etkisinden arındırılmış) 122,8 milyon dolar hisse senedi satarken 194,5 milyon dolar repo dâhil Devlet İç Borçlanma Senedi (DİBS) aldı. Aynı haftada yurt içi yerleşik gerçek ve tüzel kişilerin toplam döviz mevduatı 894 milyon dolar azalarak 234.734 milyon dolara geriledi.

Uzun Vadede Ne Bekliyoruz…

11,90x olan BİST100 cari F/K çarpanı 9,3x olan 5 yıllık ortalamasına göre %27,3 primli. Türkiye özelinde 2018 ve 2019 yılında artan piyasa volatilitesinin azalmasıyla Borsa İstanbul son dönemde önemli bir ralli yaparak rekor tazelemesine rağmen koronavirüs ve petrol fiyatlarındaki hareketler nedeniyle uluslararası endekslere paralel şekilde 2017 yılından beri en düşük seviyelerini de gördü. Mevcut çarpandaki primin yanında önümüzdeki dönem için belirsizliklerin artıyor olması BİST için aşağı yönlü riskleri artırabilir.

2019’da tamamı ikinci yarıda olmak üzere toplam 1.200 baz puan indirime giderek politika faizini %12,00 seviyesine indiren TCMB, 2020’deki ilk 5 toplantısında 375 baz puan indirimle haftalık repo faizini %8,25’e çekti. 24 Eylül’de son iki yıldaki ilk faiz artırımını gerçekleştirdi ve politika faizini 200 baz puan artışla %10,25’e çekti. 22 Ekim’deki toplantısında ise haftalık repo faizini %10,25 seviyesinde sabit bıraktı. Naci Ağbal göreve geldikten sonra yapılan 19 Kasım toplantısında haftalık repo faizi 475 baz puan artışla %15,00’e yükseltilirken 24 Aralık toplantısında ise haftalık repo faizi 200 baz puan artışla %17 seviyesine yükseltildi.

Ocak ayında %1,68 artan TÜFE’nin TCMB beklenti anketine göre; Şubat ayında %0,78, Mart ayında %0,86, 2021 yılı sonunda %11,23 ve 12 ay sonrasında %10,36 artması beklenmektedir. Yine aynı ankette Dolar/TL’nin 2021 sonunda 7,79, 12 ay sonrasında ise 7,94 olması öngörülmektedir. Cari dengenin 2021 sonunda 24,1 milyar dolar, 2022 yılında ise 22,2 milyar dolar açık vermesi beklenmektedir. GSYH büyümesinin 2021 ve 2022’de sırasıyla %4,1 ve %4,3 olacağı öngörülmektedir. TCMB haftalık repo faizinin cari ay sonunda %17, 3 ay sonrasında %17, 6 ay sonrasında %16,23 ve 12 ay sonrasında ise %13,47 olması beklenmektedir. Hali hazırda %14,92 olan 10 yıllık tahvil faizlerinin 12 ay sonrasında %12,05 seviyesinde dengeleneceği beklenmektedir.

Hibya Haber Ajansı / Tacirler Yatırım

Meteoroloji il il uyardı: 53 il için alarm verildi... Tüm yurdu sardı

Meteoroloji il il uyardı: 53 il için alarm verildi... Tüm yurdu sardı Meclis'in gündemi trafik cezaları. Sil baştan değişiyor, ağır cezalar geliyor

Meclis'in gündemi trafik cezaları. Sil baştan değişiyor, ağır cezalar geliyor Şehit Annesi Pakize Ana, Özgür Özel'e çok sert seslendi: "Haddini Bil!.. Atatürk şimdi yaşasaydı yüzüne tükürürdü senin.."

Şehit Annesi Pakize Ana, Özgür Özel'e çok sert seslendi: "Haddini Bil!.. Atatürk şimdi yaşasaydı yüzüne tükürürdü senin.." TÜMÖD: "İyi niyetliymiş gibi görünüp, komşusu açken tok yatmaktan hiç etkilenmeyen yaratıklar, pıtrak gibi çoğalmıştır"

TÜMÖD: "İyi niyetliymiş gibi görünüp, komşusu açken tok yatmaktan hiç etkilenmeyen yaratıklar, pıtrak gibi çoğalmıştır" Apple'dan yapay zeka hamlesi: "Nutkunuz tutulacak" diyen şirketi aldılar

Apple'dan yapay zeka hamlesi: "Nutkunuz tutulacak" diyen şirketi aldılar Dünyanın en güvenilir ülkeleri belli oldu: Türkiye gerilerde kaldı

Dünyanın en güvenilir ülkeleri belli oldu: Türkiye gerilerde kaldı İtalya karıştı: 'Göstericiler, aralarına aldıkları bir polisi öldüresiye dövdüler'

İtalya karıştı: 'Göstericiler, aralarına aldıkları bir polisi öldüresiye dövdüler' Isınan dünyada neden bu kadar çok kar yağıyor?

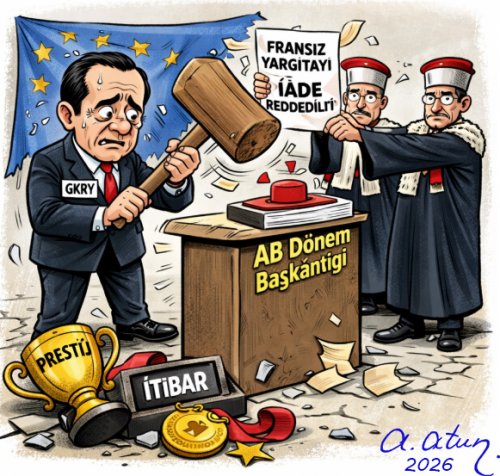

Isınan dünyada neden bu kadar çok kar yağıyor? Prof. Dr. ATA ATUN yazdı: "ABD, SDG’den Neden Vazgeçti.."

Prof. Dr. ATA ATUN yazdı: "ABD, SDG’den Neden Vazgeçti.." SUAY KARAMAN yazdı: "Üniversitenin Suskunluğu.."

SUAY KARAMAN yazdı: "Üniversitenin Suskunluğu.." LÜTFİYE KADER yazdı: "Magazin- Mugazin.."

LÜTFİYE KADER yazdı: "Magazin- Mugazin.." ÖZKAN GÜNAL yazdı: "Berat Kandili?.."

ÖZKAN GÜNAL yazdı: "Berat Kandili?.." Barış Manço vefatının 27. yılında Kadıköy'de anıldı

Barış Manço vefatının 27. yılında Kadıköy'de anıldı Şair DERMANİ yazdı: "Gönlümü Gülistan Eyledim.. (Güfte)"

Şair DERMANİ yazdı: "Gönlümü Gülistan Eyledim.. (Güfte)" Şair ŞERİFE KÖKSAL BADISABA yazdı: "Söyle Bana Sevgili.."

Şair ŞERİFE KÖKSAL BADISABA yazdı: "Söyle Bana Sevgili.." Popüler komediye erken onay: 4. sezonu şimdiden garantiledi

Popüler komediye erken onay: 4. sezonu şimdiden garantiledi Merkez Bankası Başkan Yardımcılıklarına 2 yeni atama

Merkez Bankası Başkan Yardımcılıklarına 2 yeni atama Emeklilerin fark ödeme tarihi belli oldu

Emeklilerin fark ödeme tarihi belli oldu Altın ve gümüşte tarihi düşüş ve sonuç: Bir günde 7 trilyon dolar silindi

Altın ve gümüşte tarihi düşüş ve sonuç: Bir günde 7 trilyon dolar silindi BDDK’dan kredi kartı, ihtiyaç kredisi ve konut kredilerine yeni düzenleme

BDDK’dan kredi kartı, ihtiyaç kredisi ve konut kredilerine yeni düzenleme Türkiye’de 21 İlde Kenevir Üretimi İzni Verildi

Türkiye’de 21 İlde Kenevir Üretimi İzni Verildi "Cybernicx Future 2026 Zirvesi" İstanbul’da düzenlendi

"Cybernicx Future 2026 Zirvesi" İstanbul’da düzenlendi Sigara yasağı düzenlemesi netleşiyor: Yarı açık alanlar ve 5 metre kuralı

Sigara yasağı düzenlemesi netleşiyor: Yarı açık alanlar ve 5 metre kuralı Bel fıtığında devrim: Sakarya’da 100 hasta 3 günde iyileşti

Bel fıtığında devrim: Sakarya’da 100 hasta 3 günde iyileşti Kocaelispor deplasmanını kayıpsız geçti... Fenerbahçe, 3 puanı 2 golle aldı!

Kocaelispor deplasmanını kayıpsız geçti... Fenerbahçe, 3 puanı 2 golle aldı! Fenerbahçe Beko, Anadolu Efes'i sahadan sildi

Fenerbahçe Beko, Anadolu Efes'i sahadan sildi 2026 Voleybol Kadınlar Milletler Ligi’nin 2. etabı Ankara'da düzenlenecek

2026 Voleybol Kadınlar Milletler Ligi’nin 2. etabı Ankara'da düzenlenecek Alperen Şengün'den 19 sayı: Rockets kötü seriyi 5 maç sonra bitirdi

Alperen Şengün'den 19 sayı: Rockets kötü seriyi 5 maç sonra bitirdi Berat Kandiliniz Kutlu Olsun!..

Berat Kandiliniz Kutlu Olsun!.. Prof. Dr. OKTAY SİNANOĞLU'dan Genç Kuşağa Notlar: "Bir Millet Her Nesilde Yeniden Doğar.."

Prof. Dr. OKTAY SİNANOĞLU'dan Genç Kuşağa Notlar: "Bir Millet Her Nesilde Yeniden Doğar.." Vatan Şehidi Uğur Mumcu’yu rahmetle anıyoruz

Vatan Şehidi Uğur Mumcu’yu rahmetle anıyoruz Miraç Kandiliniz Kutlu Olsun!

Miraç Kandiliniz Kutlu Olsun!

Nimet Çoban'dan Günün Kareleri..14

Nimet Çoban'dan Günün Kareleri..14

Nimet Çoban'dan Günün Kareleri..12

Nimet Çoban'dan Günün Kareleri..12

Nimet Çoban'dan Günün Kareleri..11

Nimet Çoban'dan Günün Kareleri..11

Nimet Çoban'dan Günün Kareleri..10

Nimet Çoban'dan Günün Kareleri..10