ABD Merkez Bankası Fed piyasaların merakla beklediği faizi yüzde 5.50'de sabit bıraktı. Fed Başkanı Jerome Powell "Politika faiz oranımız büyük olasılıkla tepe noktada. Eğer ekonomi beklendiği gibi gelişir ise, faizleri bu yıl düşürebiliriz" dedi.

ABD Merkez Bankası, gösterge faiz oranını yüzde 5,50 olarak bıraktı. Faiz kararı oybirliğiyle alındı. Fed, enflasyonun yüzde 2'ye doğru hareket ettiğine "daha fazla güven" duyana kadar faizleri düşürmeyi beklemiyor. FOMC istihdam ve enflasyon hedeflerine ulaşılması önündeki risklerin daha iyi dengeye geldiğini değerlendiriyor. Fed, ekonomistlerin ve piyasa gözlemcilerinin tahminlerine paralel olarak faiz artışlarına ara vermeye devam edeceğini açıkladı.

Hürriyet bigpara üzerinden aktardığı habere göre Fed'den yapılan açıklamalar şöyle:

Faizlerde yapılacak "herhangi bir ayarlama" gelen verilere, gelişen görünüme ve risk dengesine dayalı olacak. Ekonomik faaliyet "sağlam" hızda genişliyor. Enflasyon geçtiğimiz yıl azaldı, yüksek kalmaya devam ediyor. Son veriler ekonomik faaliyetin 'kati bir hızda' arttığını gösterdi. İstihdam ve enflasyon hedeflerine ulaşmaya yönelik riskler daha iyi bir dengeye doğru ilerliyor.

POWELL: ENFLASYON AŞAĞI GELDİ

Ekonomi iyi bir ilerleme gösterdi, enflasyon aşağı geldi. Enflasyonun izleyeceği patika belirsiz, ancak biz enflasyonu yüzde 2'ye döndürmeye tamamen bağlıyız. Geçtiğimiz 2 yılda para politikası ciddi şekilde sıkılaştı, politika faiz oranı sınırlayıcı bölgeye geldi. Hedefleri başarmaya yönelik riskler daha iyi bir dengeye geliyor. İş gücü piyasası sıkı olmaya devam ediyor, istihdam artışları hala güçlü. İş gücü talebi hala arzı aşıyor.

"ENFLASYON HEDEFİN ÜZERİNDE"

Enflasyon son dönemde kayda değer şekilde aşağı geldi, ancak hala hedefin üzerinde. Enflasyonun, hedefimize dönmekte olduğuna dair devam eden kanıt görmeye ihtiyacımız var. Enflasyonun hedeflerimize yönelik yarattığı risklere karşı oldukça dikkatliyiz.

"FAİZLERİ BU YIL DÜŞÜREBİLİRİZ"

Politika faiz oranımız büyük olasılıkla tepe noktada. Eğer ekonomi beklendiği gibi gelişir ise, faizleri bu yıl düşürebiliriz. Ancak ihtiyaç olur ise cari politika faizini daha uzun süre devam ettirmeye hazırız. Politika faizini çok erken veya çok geç azaltmak ekonomiyi istenmeyen şekilde daraltabilir. Kararlarımızı toplantıdan toplantıya vermeye devam edeceğiz. Faizi indirmeden önce daha büyük güvene ihtiyaç duymaya devam ediyoruz. İyi verilere ve bu iyi verilerin devam etmesine ihtiyacımız var. Komite'deki neredeyse her üye bu yıl faizleri düşürmenin uygun olacağını düşünüyor. Çok hızlı ve çok erken hareket etmek iyi olmayabilir. Yüzde 2'lik hedefe sürdürülebilir şekilde ulaşmak için biraz daha güvence görmek istiyoruz. Ekonomi sağlıklı gider ise, istihdam güçlenir ise faiz indirilebilir.

"ENFLASYONUN YENİDEN YUKARI GİTMESİ BİR RİSK"

FOMC içinde büyük görüş ayrılıkları var. Ekonomik yumuşak inişte olduğunu söyleyecek durumda değiliz. Zafer ilan etmiyoruz. Ücret artışları hala çok sağlıklı seviyelerde, doğru yere ilerliyoruz. Enflasyonun yeniden yukarı gitmemesi bir risk, bu nedenle seçenekleri açık tutuyoruz, acele davranmıyoruz. Ekonomi geçen yıl güçlü büyüdü, istihdam piyasası güçle olmaya devam ediyor. Enflasyonun yüzde 2'nin altına gelmesini değil, yüzde 2 civarında istikrar kazanmasını istiyoruz.

Yakın vadede Komite'nin faizleri azaltma yönünde bir kararlılığa geleceğine düşünmüyorum, riskleri değerlendireceğiz ve kararımızı önümüze çıkar verilere göre vereceğiz.

ABD BORSALARI DÜŞÜŞTE

Fed'in enflasyonla mücadele kapsamında henüz faiz indirimine hazır olmadığının sinyalini vermesinin ardından ABD Wall Street borsaları düşüşe geçti. S&P 500 endeksi yüzde 0,9 kayıp yaşarken Nasdaq yüzde 1,4 kayıp yaşadı. Dow Jones borsası ise yüzde 0,1 düştü.

İYİ Parti Kurultay'ında Meral Akşener dönemi sona erdi

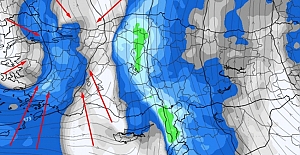

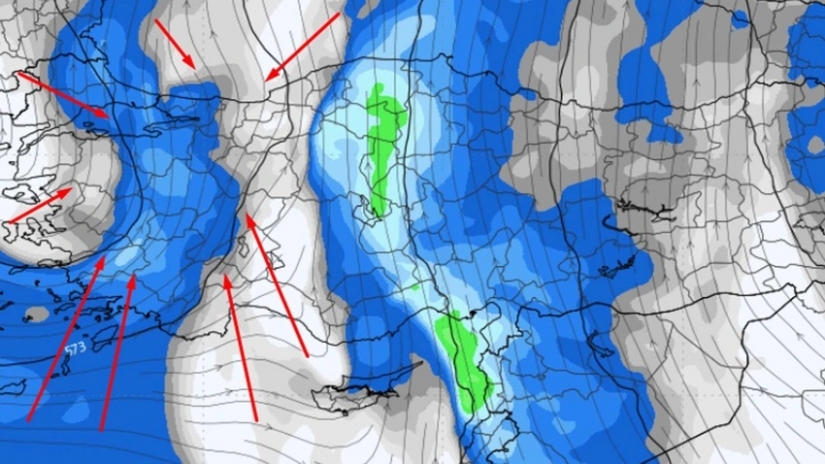

İYİ Parti Kurultay'ında Meral Akşener dönemi sona erdi İstanbul, Bursa, Yalova ve Kocaeli… Gök gürültüsü, sağanak yağış, şimşek, yıldırım hepsi bir arada geliyor

İstanbul, Bursa, Yalova ve Kocaeli… Gök gürültüsü, sağanak yağış, şimşek, yıldırım hepsi bir arada geliyor Erdoğan ve Hollanda Başbakanı Rutte birlikte açıklamada bulundular

Erdoğan ve Hollanda Başbakanı Rutte birlikte açıklamada bulundular Taksim'deki bombalı saldırı olayının sanığına 17 kez ağırlaştırılmış müebbet hapis cezasına hükmedildi

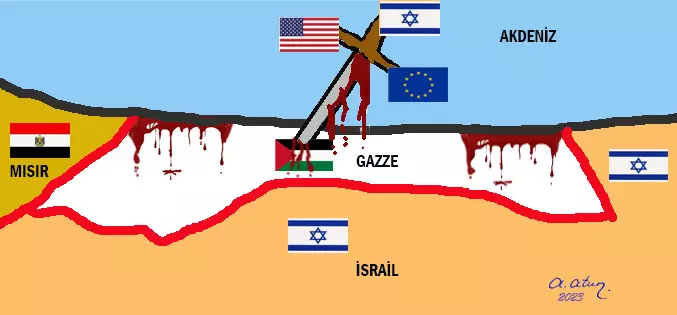

Taksim'deki bombalı saldırı olayının sanığına 17 kez ağırlaştırılmış müebbet hapis cezasına hükmedildi Beyaz Saray'ın Gazze politikasını protesto eden ABD'li yetkili istifa etti

Beyaz Saray'ın Gazze politikasını protesto eden ABD'li yetkili istifa etti Erdoğan: İsrail'le ilişkilerimizi kestik, kesiyoruz

Erdoğan: İsrail'le ilişkilerimizi kestik, kesiyoruz Filistin Devlet Başkanlığı Sözcüsü Ebu Rudeyne: Washington onlarca yıldır bizi kandırıyor

Filistin Devlet Başkanlığı Sözcüsü Ebu Rudeyne: Washington onlarca yıldır bizi kandırıyor Portekiz'de Karanfil Devrimi'nin 50. yılı kutlandı: "Sömürgeciliğin bedeli ödenmeli"

Portekiz'de Karanfil Devrimi'nin 50. yılı kutlandı: "Sömürgeciliğin bedeli ödenmeli" ÖZEL GÜLTEKİN yazdı: Rasyon "Yeni Nesil Yiyecek Ve İçecek"

ÖZEL GÜLTEKİN yazdı: Rasyon "Yeni Nesil Yiyecek Ve İçecek" NECDET BULUZ yazdı: "Konaklama Fiyatları da Füze Gibi"

NECDET BULUZ yazdı: "Konaklama Fiyatları da Füze Gibi" SİMGE ERCİYAS yazdı: "Küçük Cemiyetler Ruhiyesi.."

SİMGE ERCİYAS yazdı: "Küçük Cemiyetler Ruhiyesi.." ALİ KAYBAL yazdı: "İhanet.."

ALİ KAYBAL yazdı: "İhanet.." Şair HİLMİ ÖZDEN yazdı: "Ey Türk Kızı (Oğlu) Tarih Kahırla Dolu.."

Şair HİLMİ ÖZDEN yazdı: "Ey Türk Kızı (Oğlu) Tarih Kahırla Dolu.." Şair ŞERİFE KÖKSAL BADISABA yazdı: "Kış mı Oldum.."

Şair ŞERİFE KÖKSAL BADISABA yazdı: "Kış mı Oldum.." Şair DERMANİ yazdı: "Senin Boynun Devrilsin.."

Şair DERMANİ yazdı: "Senin Boynun Devrilsin.." ABD'de Türk öğrenci Mükemmellik Ödülü'ne lâyık görüldü

ABD'de Türk öğrenci Mükemmellik Ödülü'ne lâyık görüldü Lokanta ve kafeler ile müşterilerine kötü haber: KDV oranları yükseltildi

Lokanta ve kafeler ile müşterilerine kötü haber: KDV oranları yükseltildi Saniyeler içinde şarj olabilen batarya üretildi

Saniyeler içinde şarj olabilen batarya üretildi Kredi kartı Limitleri Değiştiriliyor

Kredi kartı Limitleri Değiştiriliyor Mersin Aydıncıklı Üreticinin "yenidünya" dan yüzü güldü

Mersin Aydıncıklı Üreticinin "yenidünya" dan yüzü güldü Yüz Ve Kollarınız Şişiyorsa Dikkat! Timoma Belirtisi Olabilir…

Yüz Ve Kollarınız Şişiyorsa Dikkat! Timoma Belirtisi Olabilir… ÜMİT YURTKURAN yazdı: "İçimizdeki Sessiz ve Ölümcül Tehlike Kronik İnflamasyon -2-"

ÜMİT YURTKURAN yazdı: "İçimizdeki Sessiz ve Ölümcül Tehlike Kronik İnflamasyon -2-" Çöl Tozunun Etkisi Altındaki İstanbul'dan Görüntüler! O İki İlçe Zehir İçinde

Çöl Tozunun Etkisi Altındaki İstanbul'dan Görüntüler! O İki İlçe Zehir İçinde Metabolizmanın Patronu “Tiroid Bezi”

Metabolizmanın Patronu “Tiroid Bezi” Milli boksörlerimiz Avrupa'da finalde

Milli boksörlerimiz Avrupa'da finalde Miniklerin kupa ve madalya sevinçleri

Miniklerin kupa ve madalya sevinçleri Türkiye Kupası | MKE Ankaragücü 0-0 Beşiktaş

Türkiye Kupası | MKE Ankaragücü 0-0 Beşiktaş Beşiktaş Emlakjet 76-77 Galatasaray Ekmas

Beşiktaş Emlakjet 76-77 Galatasaray Ekmas Erzincan'ın Tercan ilçesi merkezli 4,1 büyüklüğünde deprem!

Erzincan'ın Tercan ilçesi merkezli 4,1 büyüklüğünde deprem! Sağlık Bakanlığı'na yıl sonuna kadar 36 bin sağlık personeli alınacak

Sağlık Bakanlığı'na yıl sonuna kadar 36 bin sağlık personeli alınacak Ankara'da Geleneksel "Trabzon Tanıtım Günleri" başladı

Ankara'da Geleneksel "Trabzon Tanıtım Günleri" başladı Merkez Bankası'nca, Kur Korumalı Mevduat'tan TL mevduata geçişin desteklenmesi için yeni bir müdahale

Merkez Bankası'nca, Kur Korumalı Mevduat'tan TL mevduata geçişin desteklenmesi için yeni bir müdahale

Nimet Çoban'dan Günün Kareleri..14

Nimet Çoban'dan Günün Kareleri..14

Nimet Çoban'dan Günün Kareleri..12

Nimet Çoban'dan Günün Kareleri..12

Nimet Çoban'dan Günün Kareleri..11

Nimet Çoban'dan Günün Kareleri..11

Nimet Çoban'dan Günün Kareleri..10

Nimet Çoban'dan Günün Kareleri..10